O lucro imobiliário é o ganho obtido na venda de um imóvel por pessoa física, ou seja, o saldo positivo entre o valor de aquisição do imóvel e o valor de sua venda. Ele pode ser encontrado ao calcularmos a diferença entre o valor de venda do imóvel e o valor de compra declarado no imposto de renda.

Qual é o valor da aquisição do imóvel?

Considera-se o valor da aquisição do imóvel o constante na declaração do imposto de renda mais recente. Na falta dessa informação, será considerado:

- o valor atribuído para efeito do pagamento do ITBI (imposto de transmissão de bens imóveis);

- o valor de avaliação no inventário ou arrolamento;

- o valor de transmissão utilizado, na aquisição, para cálculo do ganho de capital do vendedor;

- o valor corrente, na data da aquisição.

Esse lucro é considerado em qualquer operação imobiliária em que ocorra a transferência de propriedade, seja na alienação de bens ou direitos ou cessão ou promessa de cessão de direitos, como os realizados na compra e venda, permuta, adjudicação, desapropriação, dação em pagamento, procuração em causa própria, promessa de compra e venda, cessão de direitos ou promessa de cessão de direitos e contratos afins; bem como na transferência a herdeiros e legatários na sucessão por morte, a donatários na doação, a ex-cônjuge ou convivente na dissolução da união. Todas essas hipóteses estão previstas na Instrução Normativa nº 84/2021 da Receita Federal.

Como funciona o imposto sobre o lucro imobiliário?

Em razão do ganho de capital, que é considerado uma renda, existirá a incidência de imposto sobre esse lucro. O imposto deverá ser quitado até o último dia útil do mês seguinte ao mês em que ocorreu a venda, sob pena de multa e incidência de juros.

Não será necessário pagar imposto sobre o lucro quando a venda do imóvel for realizada por um valor igual ou inferior ao declarado na Declaração de Imposto de Renda. Como não houve ganho na venda do imóvel, não haverá incidência de imposto.

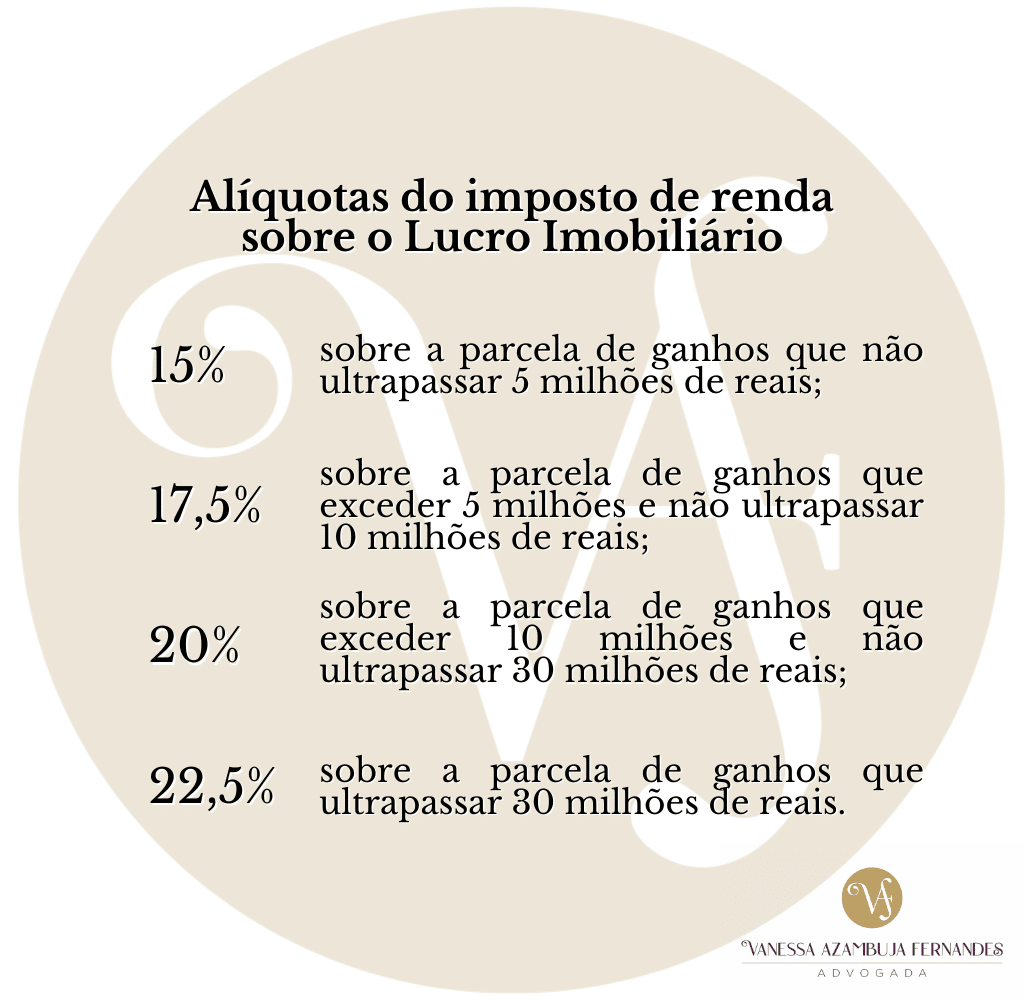

Qual é a alíquota do imposto sobre o lucro imobiliário?

A alíquota do imposto para a pessoa física pode variar de 15% a 22,5% sobre o ganho de capital obtido na venda do imóvel.

Veja abaixo como funciona a incidência dessas alíquotas:

- 15% sobre a parcela de ganhos que não ultrapassar 5 milhões de reais;

- 17,5% sobre a parcela de ganhos que exceder 5 milhões e não ultrapassar 10 milhões de reais;

- 20% sobre a parcela de ganhos que exceder 10 milhões e não ultrapassar 30 milhões de reais;

- 22,5% sobre a parcela de ganhos que ultrapassar 30 milhões de reais.

Essas alíquotas estão previstas no artigo 21 da Lei 8.981/95, com redação modificada em 2016, que alterou a legislação tributária federal.

No caso de pessoa jurídica, as alíquotas aplicadas variam de acordo com a forma de tributação da empresa (simples nacional, lucro presumido, lucro real ou lucro arbitrado).

Há isenção ou redução do imposto sobre lucro imobiliário?

A legislação que trata do imposto de renda (Lei 9250/95) traz duas hipóteses de isenção ou redução do imposto para pessoa física:

- Ganho de capital obtido na venda de imóvel de até R$ 35.000,00. Se ocorrer a alienação de diversos bens da mesma natureza, será considerado o valor do conjunto dos bens alienados no mês;

- Ganho de capital obtido na venda do único imóvel que o titular possua, cujo valor de alienação seja de até R$ 440.000,00, e desde que não tenha sido realizada qualquer outra alienação nos últimos cinco anos.

E temos ainda outra forma de isenção do imposto sobre lucro imobiliário na Lei 11.196/2005:

- Ganho de capital obtido por pessoa física, residente no Brasil, na venda de imóveis residenciais, desde que o vendedor, no prazo de 180 dias contados da celebração do contrato, aplique o produto da venda na aquisição de imóveis residenciais localizados no país. Essa isenção pode ser feita uma vez a cada 5 anos.

No tocante a possibilidade de redução da alíquota do imposto sobre o lucro imobiliário, a Lei 7.713/88, em seu artigo 18, menciona um percentual a ser aplicado de acordo com o ano de aquisição ou incorporação do bem, conforme uma tabela, variando de acordo com o ano (de 1969 a 1988).

Temos, ainda, o percentual de redução introduzido pela Lei 11.196/05 por ocasião da alienação de quaisquer bens imóveis por pessoa física residente no Brasil, independentemente da destinação ser residencial ou não. Nesse caso, aplica-se um fator de redução (FR) do ganho de capital apurado, calculado mediante fórmula específica, que envolve o número de meses transcorridos entre a data da aquisição do imóvel e a de sua alienação.

Todas essas hipóteses de isenção e redução também estão reguladas pela Instrução Normativa nº 599/2005 da Receita Federal.

Há possibilidade de dedução ou exclusão de valores do ganho de capital?

Sim. O valor dos honorários do corretor de imóveis, quando suportado pelo vendedor, é deduzido do valor da venda e, quando se tratar de venda a prazo, com pagamento posterior da tributação, a dedução far-se-á sobre o valor da parcela do preço recebida no mês do pagamento da referida corretagem. (Instrução Normativa nº 84/2021 da Receita Federal.)

No caso de permuta de imóveis, ou seja, troca de imóveis entre pessoas físicas, é excluído o ganho de capital quando não há pagamento de parcela em dinheiro, a torna.

Já no caso de haver pagamento de algum dinheiro na permuta, sendo um imóvel com mais valor que o outro, o ganho de capital deverá ser apurado apenas com relação à torna.

Para efeito de cálculo dessa hipótese, deve-se tomar por base o custo de aquisição do imóvel dado em permuta, mais o acréscimo da torna paga, efetuada a divisão do valor da torna pelo valor apurado e o resultado obtido é multiplicado por cem.

O ganho de capital é obtido aplicando-se o percentual sobre o valor da torna. Ilustrando:

| Valor da aquisição | Valor da torna | Valor total |

| 400.000 | 60.000 | 460.000 |

Cálculo da tributação: 60.000 / 460.000 = 0,1304 x 100 = 13,04%

Assim, o ganho de capital será de R$ 7.824,00 (13,04% de 60.000)

Dica extra

Sempre declare o valor real de seu imóvel na declaração de imposto de renda, e quando houver benfeitorias ou melhorias, providencie a sua averbação na matrícula e a devida alteração na declaração do imposto de renda.

Com isso, seu imóvel estará sempre apto para a venda e com valor correspondente a sua realidade, o que terá reflexos diretamente no ganho de capital.

Caso ainda tenha dúvidas ou queira conversar mais sobre o assunto, pode entrar em contato através do link do WhatsApp.

Se esse conteúdo foi útil, compartilhe com quem precisa saber.

Nos acompanhe também nas redes sociais: Instagram –Youtube –Site